Thống kê cho thấy, các ngân hàng top trên về quy mô có xu hướng phụ thuộc nhiều hơn vào hoạt động cho vay.

Cho vay là hoạt động cốt lõi của ngân hàng, tuy nhiên, mức độ phụ thuộc vào hoạt động này của mỗi ngân hàng mỗi khác, thể hiện qua sự khác biệt trong tỷ trọng dư nợ cho vay trong tổng tài sản.

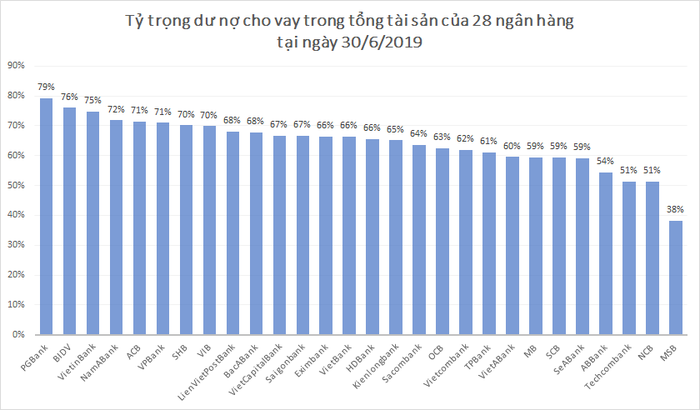

Thống kê của VietnamFinance đối với 28 ngân hàng thương mại Việt Nam cho thấy, có thể phân chia tỷ trọng dư nợ cho vay trong tổng tài sản ra làm 3 nhóm.

Nhóm thứ nhất có tỷ trọng cho vay từ 70% trở lên, bao gồm: PGBank (79%), BIDV (76%), VietinBank (75%), NamABank (72%), ACB (71%), VPBank (71%), SHB (70%) và VIB (70%).

Nhóm này hầu hết là các ngân hàng top trên về quy mô, cho thấy về cơ bản, ngân hàng quy mô càng lớn càng phụ thuộc vào hoạt động cho vay.

Dù vậy, cũng có những ngoại lệ khi nhìn vào hai nhóm còn lại.

Tỷ trọng dư nợ cho vay trong tổng tài sản của 28 ngân hàng Việt Nam tại ngày 30/6/2019

Cụ thể, nhóm thứ hai có tỷ trọng cho vay từ 60% đến dưới 70%, bao gồm: LienVietPostBank (68%), BacABank (68%), VietCapitalBank (67%), Saigonbank (67%), Eximbank (66%), VietBank (66%), HDBank (66%), Kienlongbank (65%), Sacombank (64%), OCB (63%), Vietcombank (62%), TPBank (61%) và VietABank (60%).

Nhóm thứ ba có tỷ trọng cho vay dưới 60% gồm MB (59%), SCB (59%), SeABank (59%), ABBank (54%), Techcombank (51%), NCB (51%), MSB (38%).

Một số ngân hàng top trên về quy mô có tỷ trọng cho vay khá thấp có thể kể đến Vietcombank, MB, Techcombank và SCB.

Tuy nhiên, Techcombank và SCB là hai trường hợp đặc biệt.

Techcombank vài năm trở lại đây dồn nguồn lực lớn vào tăng trưởng trái phiếu doanh nghiệp. Tăng trưởng dư nợ tín dụng bị Ngân hàng Nhà nước giới hạn, trong khi trái phiếu doanh nghiệp lại bị tính vào dư nợ tín dụng khiến dư địa tăng trưởng cho vay của Techcombank khá ít. Thực tế là dư nợ cho vay của ngân hàng này đã tăng chậm hơn đáng kể so với nhiều ngân hàng khác trong vài năm qua.

Đây là nguyên nhân quan trọng khiến tỷ trọng cho vay của Techcombank thuộc hàng thấp nhất hệ thống.

Với SCB, tổng tài sản của ngân hàng này chịu ảnh hưởng rất lớn bởi các khoản phải thu và lãi dự thu khổng lồ, lên đến trên 100.000 tỷ đồng (bằng 1/5 tổng tài sản). Trong khi đó, về bản chất, đa phần các khoản phải thu và lãi dự thu này xuất phát từ hoạt động cho vay. Vậy nên tỷ trong cho vay trong tổng tài sản của ngân hàng này bị “méo mó” nặng nề, không đủ tin cậy để xem xét trong tương quan với các ngân hàng khác.

Mặc dù việc ít phụ thuộc vào hoạt động cho vay giúp doanh nghiệp giảm thiểu được rủi ro tập trung, tuy nhiên điều này không đồng nghĩa rằng càng ít phụ thuộc vào hoạt động cho vay càng tốt.

Nếu tỷ trọng dư nợ cho vay trong tổng tài sản thấp nhưng các tài sản còn lại phần lớn lại là tài sản xấu, tài sản có rủi ro cao nhưng sinh lời kém thì việc ít phụ thuộc cũng không có nhiều ý nghĩa.

Thêm nữa, việc phụ thuộc nhiều hay ít vào hoạt động cho vay cũng phụ thuộc vào “khẩu vị rủi ro” của mỗi ngân hàng.

Chẳng hạn như VPBank có tỷ trọng cho vay cao một phần quan trọng là do tập trung phát triển mạnh mảng cho vay tiêu dùng vốn có hạn mức tăng trưởng cao trong vài năm qua. Hay như trường hợp của ACB, ngân hàng này không chỉ tập trung mà còn tối ưu hoạt động cho vay, giúp duy trì tỷ lệ nợ xấu trong nhóm thấp nhất hệ thống.

Theo Minh Tâm/VietnamFinance