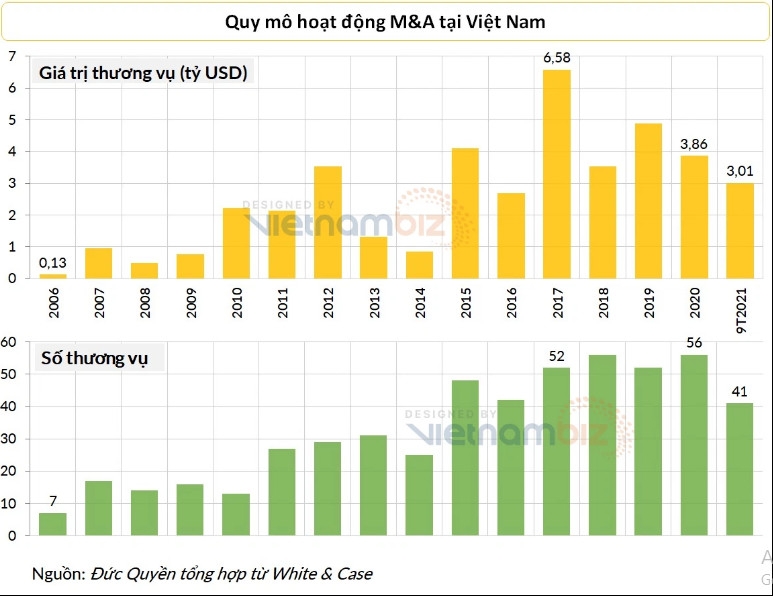

Thống kê của hãng luật White & Case cho thấy trong 9 tháng đầu năm 2021, Việt Nam có 41 thương vụ mua bán và sáp nhập (M&A) doanh nghiệp với tổng giá trị 3,01 tỷ USD, trong đó riêng ngành dịch vụ tài chính ghi nhận 1,47 tỷ USD.

Trong báo cáo ngành ngân hàng mới đây, Chứng khoán MB (MBS) cho rằng COVID-19 làm thị trường M&A lắng xuống, song các thương vụ trong lĩnh vực tài chính ngân hàng dự kiến sẽ nở rộ từ quý IV với sự tham gia của các tổ chức tài chính nước ngoài.

Các thương vụ kỳ vọng từ quý IV/2021 trở đi là việc mua lại hai công ty tài chính FCCOM (của MSB) và CTCP Tài chính Cổ phần Handico (HAFIC).

Cụ thể, MSB đang đàm phán đối tác nước ngoài sau khi thương vụ với Hyundai Card không thành. Tính đến 31/12/2020, tổng dư nợ (100% tiền mặt) của FCCOM là 322 tỷ, trong đó 28,4 tỷ VND là nợ xấu. Nợ xấu gia tăng làm lợi nhuận sau thuế của FCCOM giảm 64% so với cùng kỳ, đạt 2,3 tỷ VND.

Trong khi đó, CTCP Tài chính Cổ phần Handico (HAFIC) đang là tâm điểm chú ý của nhiều tổ chức trong và ngoài nước. TPBank, AFS (Nhật Bản), KB Kookmin Card (Hàn Quốc) đều đang thể hiện sự quan tâm với HAFIC dù công ty đang bị Ngân hàng Nhà nước (NHNN) kiểm soát đặc biệt từ 2015.

Thống kê của hãng luật White & Case cho thấy trong 9 tháng đầu năm 2021, Việt Nam có 41 thương vụ mua bán và sáp nhập (M&A) doanh nghiệp với tổng giá trị 3,01 tỷ USD, trong đó riêng ngành dịch vụ tài chính ghi nhận 1,47 tỷ USD.

Trong trung dài hạn, khi dịch COVID-19 được kiểm soát, các chuyên gia cho rằng tiềm năng của ngành tài chính tiêu dùng sẽ còn rất lớn.

“Đây có thể là lý do mà các ông lớn trong ngành tài chính thế giới liên tục tiến hành thâu tóm các công ty tài chính hàng đầu Việt Nam, mở màn là việc thu mua 49% FECredit của SMFG trong năm 2021,” báo cáo viết.

Theo MBS, FECredit hưởng lợi từ sự cộng hưởng với SMBC theo sau “siêu thương vụ” 2,8 tỷ USD. Trong tháng 10/2021, VPBank thành công thương vụ chuyển nhượng 49% vốn điều lệ FeCredit cho đối tác SMBC với giá 1,4 tỷ USD.

Trong dài hạn, FECredit được kỳ vọng sẽ hưởng lợi từ dòng vốn chi phí thấp từ SMBC qua đó gia tăng NIM và lợi nhuận.

Bên cạnh đó, kinh nghiệm và kiến thức chuyên sâu của tổ chức tài chính Top 3 Nhật Bản này cũng sẽ giúp FECredit hưởng lợi khi cải thiện quy trình quản trị rủi ro và phát triển sản phẩm mới cũng như thâm nhập các thị trường giàu tiềm năng như Trung Quốc, Hồng Kông, Đài Loan, Thái Lan.

Ngoài ra, Ngân hàng Bank of Ayudhya của Thái Lan cũng chi 69 triệu USD mua lại SHB Finance. Tính đến 31/12/2020, tổng dư nợ tại SHB Finance là 3.689 tỷ VND, tăng 35% so với cùng kỳ. Lợi nhuận sau thuế đạt 56 tỷ, giảm 34% so với cùng kỳ.

Thương vụ này sẽ giúp ngân hàng đến từ Thái Lan tiếp cận khoảng 200.000 khách hàng của SHB Finance, giúp mở rộng hiện diện tại khu vực Đông Nam Á.

Theo Lưu Lâm/Kinh tế Chứng khoán Việt Nam

Nguồn: https://kinhtechungkhoan.vn/mbs-thi-truong-ma-se-no-ro-nho-su-tham-gia-cua-nha-dau-tu-nuoc-ngoai-106935.html