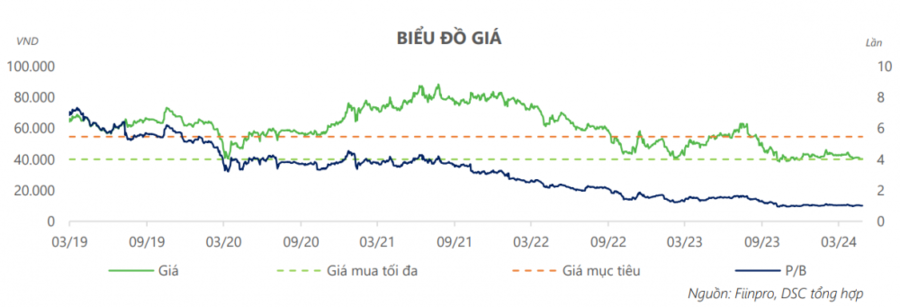

Mức định giá P/B của VHM gần 1 lần đang ở vùng thấp nhất lịch sử từ khi niêm yết. Mặc dù bị ảnh hưởng tiêu cực lẫn tích cực bởi nhiều yếu tố liên quan đến hệ sinh thái Vingroup, DSC vẫn đánh giá tiềm năng của VHM vẫn đủ mạnh để tiếp tục dẫn đầu thị trường BĐS Việt Nam trong vòng ít nhất 10 năm nữa, từ đó mức giá này có thể coi là đủ rẻ và hấp dẫn cho đầu tư dài hạn.

Sẵn sàng cho giai đoạn mới “hậu Ocean Park”

Doanh số của VHM chưa ghi nhận tính đến quý 1 khoảng 112.000 tỷ, trong đó 40% nằm ở các dựa án Ocean Park 1, 2, 3. DSC kì vọng, trong bối cảnh lãi suất thấp, tình hình vĩ mô khả quan, khả năng trả tiền của người mua ổn định hơn giúp việc bàn giao được đúng thời hạn. Từ đó, các sản phẩm đã bán trên sẽ được bàn giao và ghi nhận gần như toàn bộ trong năm 2024.

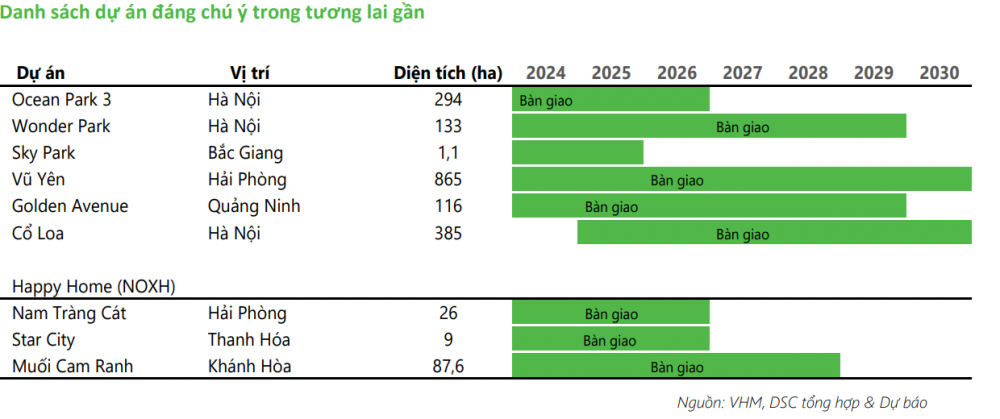

Giai đoạn tiếp theo, VHM tiếp tục phát triển các đại đô thị ở những khu vực vệ tinh thành phố lớn có thiên hướng được phân loại đô thị cao hơn trong tương lai như Vinhomes Vũ Yên (Thủy Nguyên, Hải Phòng), Vinhomes Cổ Loa (Đông Anh, Hà Nội). DSC đánh giá, các dự án này có tính chất tương tự Ocean City (Hưng Yên), phù hợp với xu hướng tương lai của thị trường, có khả năng thu hút tốt cả dòng tiền mua ở thực và đầu tư, giúp khả năng hấp thụ duy trì phong độ cao.

DSC cho rằng, VHM là doanh nghiệp hiếm hoi “dễ dàng” tăng thêm nợ ở cả hình thức vay ngân hàng và trái phiếu ngay trong bối cảnh thị trường khó khăn, trong 2 quý đầu năm VHM đã thành công huy động 10.000 tỷ thông qua phát hành trái phiếu.

So với các doanh nghiệp vốn hóa lớn trong ngành, VHM có đòn bẩy gần như thấp nhất (chỉ cao hơn 2 trường hợp cá biệt như CEO, TCH), trong khi đó khả năng trả nợ vẫn ở mức ổn định. Xét về giá trị, tổng nợ vay của VHM là gần 63.900 tỷ, trong đó 24.400 tỷ là nợ đáo hạn trong 12 tháng tới, gây ra áp lực nhẹ nhưng không đáng ngại cho VHM do (1) Dòng tiền từ bán các dự án mới vẫn tốt; (2) Khả năng phát hành thêm nợ có thể được tính đến.

Dẫn đầu xu hướng ngành nhờ quỹ đất siêu khủng

So với phần còn lại của ngành BĐS, VHM duy trì thị phần số 1 ở mọi phân khúc nhờ quỹ đất siêu lớn được được tích lũy liên tục trong nhiều năm, bởi nhiều hình thức khác nhau (BT, đấu thầu, M&A). Trong đó, các đại dự án đáng chú ý như Wonder Park, Cổ Loa đã đều hoàn thành GPMB và san nền, dự án Vũ Yên đã bắt đầu mở bán vào cuối quý 1.

DSC đánh giá, với những lợi thế như (1) Quỹ đất khủng; (2) Uy tín được khẳng định trên thị trường; (3) Thực hiện công tác pháp lý nhanh chóng; (4) Chiến lược phối hợp giữa bán lẻ và bán sỉ giúp duy trì dòng tiền, sẽ là nền tảng giúp VHM tiếp tục củng cố vị thế số 1 trong ít nhất 10-20 năm tới.

Về kết quả kinh doanh, tương tự như Q4/2023, Q1/2024 VHM tiếp tục ghi nhận KQKD ở mức thấp điểm. Cụ thể, doanh thu đạt 8.200 tỷ (-72% YoY), trong đó chỉ 50% đến từ bàn giao các dự án Ocean Park 1, 2, Smart City, Grand Park, khiến cho biên lợi nhuận chung giảm sút. Lợi nhuận trước thuế đạt 1.416 tỷ (-91% YoY).

DSC kì vọng, lượng hàng đã bán của Ocean Park 2,3 sẽ sớm được ghi nhận bắt đầu vào quý 2 sau khi công tác xây dựng được hoàn thành.

Có thể thấy rõ dự án Vinhomes Royal Island Vũ Yên ngay sau khi mở bán 3 phân khu là Tài Lộc, Miyabi và Golf Land, bao gồm chủ yếu là các sản phẩm liền kề và shophouse vào cuối tháng 3/2024 đã đóng góp mức doanh số ấn tượng khoảng 26.000 tỷ. DSC đánh giá, đây là một dấu hiệu tích cực khi VHM đang có khả năng duy trì được mức backlog phù hợp, thay thế dần lượng hàng sẽ sớm bàn giao trong năm nay. Từ đó, kết quả kinh doanh của giai đoạn 2025-2026 có cơ sở để tăng trưởng.

Cổ phiếu ở vùng an toàn cho việc đầu tư dài hạn

DSC ước tính kết quả kinh doanh 2024 sẽ tăng trưởng âm so với năm 2023 khi trụ cột chủ yếu cho doanh thu năm nay là Ocean Park 2,3, đồng thời các biên lợi nhuận không biến động nhiều do cơ cấu bán hàng tương tự. Cụ thể, doanh thu đạt 95.220 tỷ (-8% YoY), LNST đạt 30.470 tỷ (-9% YoY).

Mức P/B của cổ phiếu VHM hiện tại là gần 1 lần, trong vùng thấp nhất ngành và trong lịch sử. Mặc dù cổ phiếu không có câu chuyện tăng trưởng quá đột biến, tuy nhiên mức định giá cực thấp so với nội tại doanh nghiệp ở thời điểm hiện tại chính là lý do quan trọng nhất để DSC đánh giá rằng đây là vùng an toàn cho việc đầu tư dài hạn.

Sử dụng phương pháp định giá P/B, với mức P/B thận trọng là 1,1 lần, DSC xác định giá mục tiêu: 54.600 VND/cp (upside 34% so với giá đóng cửa 16/5/2024)

Thống kê báo cáo phân tích gần nhất của các công ty chứng khoánvề mức giá mục tiêu 12 tháng tới của cổ phiếu VHM, giá mục tiêu bình quân là 60.200 VND/ cổ phiếu (upside 48% so với giá đóng cửa 16/5/2024).