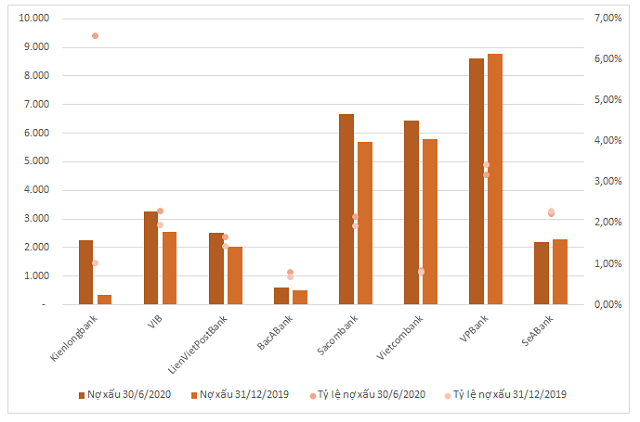

Nhiều ngân hàng đã công bố báo cáo tài chính quý II ghi nhận nợ xấu tăng 2 chữ số so với đầu năm, chủ yếu là tại nợ có khả năng mất vốn.Kienlongbank là trường hợp đặc biệt khi biến động nợ xấu tăng 5,5 lần, lên 2.249 tỷ đồng, tập trung tại nợ có khả năng mất vốn hơn 2.145 tỷ đồng.

Tỷ lệ nợ xấu nâng từ 1,02% lên 6,59%. Theo giải trình của ngân hàng, nợ nhóm 5 có gần 1.900 tỷ đồng các khoản vay của một nhóm khách hàng với tài sản đảm bảo là cổ phiếu STB – Sacombank (HoSE: STB) được phân loại theo quyết định của NHNN. Từ đầu năm, Kienlongbank liên tục hạ giá rao bán số cổ phiếu này nhưng chưa thành công.

VIB báo nợ xấu tăng 29% trong 6 tháng, ở mức 3.267 tỷ đồng. Trong đó, nợ có khả năng mất vốn tăng 13% lên 1.979 tỷ đồng. Tỷ lệ nợ xấu nâng từ 1,96% lên 2,3%.

Tại một số ngân hàng khác như Sacombank hay Vietcombank, ghi nhận nợ xấu tăng 11-19%, đồng thời đẩy mạnh trích lập dự phòng.

Vietcombank, ngân hàng đầu tiên trong nhóm “Big4” công bố báo cáo tài chính quý II với nợ xấu tăng 11%, lên 6.432 tỷ đồng. Tỷ lệ nợ xấu cũng nâng từ 0,79% lên 0,83%. Nợ cần chú ý trong nửa đầu năm tăng 2 lần lên 7.724 tỷ đồng. Ngân hàng tăng dự phòng rủi ro cho vay từ 10.416 tỷ đồng lên 16.371 tỷ đồng, tương đương cao hơn 57% so với đầu năm. Trong đó, dự phòng cụ thể tăng 5.600 tỷ đồng lên 10.742 tỷ đồng. Đây là ngân hàng tăng dự phòng cao nhất trong ngành đến nay.

Nằm trong nhóm của tỉ lệ nợ xấu thấp, nợ xấu của Sacombank cũng tăng 17% lên 6,682 tỷ đồng, trong đó nợ dưới tiêu chuẩn tăng 1,8 lần lên 850 tỷ đồng, nợ có khả năng mất vốn tăng 5% so với đầu năm, ở mức 5.288 tỷ đồng. Tỷ lệ nợ xấu nâng từ 1,93% lên 2,15%. Bên cạnh đó, nợ cần chú ý cũng tăng 62% lên 1.345 tỷ đồng. Sacombank nâng chi phí dự phòng trong nửa đầu năm với 1.565 tỷ đồng, cao hơn 49% so với cùng kỳ 2019, đây cũng là nguyên nhân khiến lợi nhuận giảm 2%.

VPBank là một trong hiếm những ngân hàng ghi nhận giảm nợ xấu tới thời điểm hiện nay. Trong đó, nợ xấu của VPBank giảm 2% xuống 8.612 tỷ đồng. Tỷ lệ nợ xấu cũng giảm từ 3,42% xuống 3,18%.

Thận trọng với nợ được cơ cấu lại

Đầu năm, trước tác động của dịch Covid-19, Ngân hàng Nhà nước (NHNN) đã ban hành Thông tư 01 quy định, hướng dẫn tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (gọi chung là TCTD) cơ cấu lại thời hạn trả nợ, miễn, giảm lãi phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng, đây là một trong những yếu tố tác động đến diễn biến nợ xấu của ngân hàng trên báo cáo tài chính.

Theo chuyên gia Nguyễn Trí Hiếu, Thông tư 01 giúp một số doanh nghiệp không bị chuyển nhóm nợ thành nợ xấu, để tiếp tục vay tiền các nhà băng. Tuy nhiên, điều này cũng đẩy rủi ro về phía ngân hàng. Ông Hiếu cho rằng nợ xấu phát sinh thực chất vẫn tồn tại, Thông tư 01 khiến một phần nợ xấu không thể hiện trên báo cáo tài chính. Các ngân hàng nên thận trọng và có dự phòng cần thiết cho những khoản nợ xấu bị cơ cấu lại.

Vị chuyên gia cũng nhận định lợi nhuận ngân hàng năm 2020 có thể “ảo” nếu không dự phòng nợ xấu đúng mực. Các TCTD cần thận trọng với 2 loại nợ là nợ được cơ cấu lại và những khoản nợ mới cho vay.

Theo báo cáo của Fiinpro, giai đoạn “bình thường mới” đã hình thành với nhóm ngân hàng, sau khi dịch Covid-19 được kiểm soát. Thay vì ước giảm lợi nhuận sau thuế 16% (dựa trên kế hoạch và đánh giá từ bộ phận phân tích của giới chứng khoán), các ngân hàng đã tự tin đưa ra triển vọng lợi nhuận tốt hơn. Lãi sau thuế năm 2020 của 18/19 ngân hàng (riêng VietinBank không đưa ra kế hoạch cụ thể) dự kiến tăng 4,9% so với năm 2019.

EPS 2020 được FiinPro tính toán, tăng 0,8% sau khi điều chỉnh pha loãng, đây là dấu hiệu tích cực nếu chưa tính đến ảnh hưởng của việc cơ cấu lại nợ do Covid-19. Kỳ vọng này có được do những thay đổi trong chính sách hạch toán của ngân hàng theo Thông tư 01. Dư nợ được cơ cấu sẽ vẫn được hạch toán là nợ đủ tiêu chuẩn nên không phải trích dự phòng.

Khi các chính sách thay đổi, sự tác động của Covid-19 đến chất lượng tín dụng và ảnh hưởng đến lợi nhuận của ngân hàng sẽ được phản ánh.

Theo Lưu Lâm/Kinh tế Chứng khoán Việt Nam