Tỷ trọng cổ phiếu có giá nằm trên giá MA200 đã tăng từ đầu năm 2023 đến nay dù thị trường chung có xu hướng giảm điểm. Đây là biểu hiện cho thấy nhiều nhóm cổ phiếu đã “dám” phân hóa, tăng trong bối cảnh thị trường xấu.

- >> Vụ phá sản ngân hàng chấn động nước Mỹ : ‘Đế chế’ 40 năm sụp đổ trong 48 giờ

- >> Chứng khoán Mỹ chao đảo trước dữ liệu việc làm và sự bất ổn ngành ngân hàng

- >> Ngân hàng Silicon Valley sụp đổ, cơ quan tài chính FDIC vào cuộc

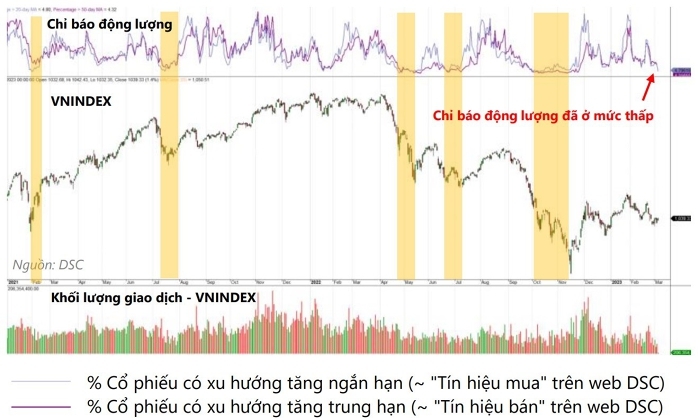

Trong Báo cáo chiến lược tháng 3, Chứng khoán DSC trong khoảng một tháng trở lại đây, diễn biến của VN-Index là tương đối tiêu cực khi chỉ số tạo đỉnh ngắn hạn và suy yếu về vùng sát 1.000 điểm. Tuy nhiên có một điểm tích cực dễ thấy đó là độ rộng dài hạn, dù còn bi quan nhưng không suy yếu thêm.

Cụ thể hơn, tỷ trọng cổ phiếu có giá nằm trên giá MA200 đã tăng từ đầu năm 2023 đến nay dù thị trường chung có xu hướng giảm điểm. Đây là biểu hiện cho thấy nhiều nhóm cổ phiếu đã “dám” phân hóa, tăng trong bối cảnh thị trường xấu.

Theo đánh giá kỹ thuật của DSC, chỉ số hiện tại không có xu hướng, xác suất tăng hay giảm như nhau. Chỉ báo cho thấy dòng tiền ngoài thị trường vẫn đang chờ đợi các cơ hội để giải ngân vào các cổ phiếu giá rẻ. Sự phân hóa của dòng tiền cho nhà đầu tư hy vọng rằng các cơ hội cụ thể vẫn tồn tại, thay vì tất cả các cổ phiếu đều có triển vọng bi quan theo chỉ số chung.

Với kịch bản 1, thị trường tích lũy, nhà đầu tư có thể giải ngân từng phần khi VN-Index giao dịch quanh vùng 1.013 – 1.030 và quản trị rủi ro khi thị trường thủng đáy 1.010.

Trường hợp kịch bản thị trường tích lũy xảy ra, DSC khuyến nghị các nhà đầu tư có thể giải ngân các cổ phiếu midcap. Trong trường hợp thị trường thủng đáy 1.013, nhà đầu tư nên bảo vệ vốn, chỉ nên giải ngân khi xuất hiện những dấu hiệu tạo đáy như tâm lý thị trường cạn kiệt, bán tháo xảy ra, …

Trong khi đó, với kịch bản thị trường dò đáy, sử dụng MA20 và MA50 làm hệ tham chiếu, DSC quan sát thấy mỗi khi tỷ trọng cổ phiếu nằm trên giá MA20 hoặc MA50 đạt mức thấp, thị trường đều xuất hiện dấu hiệu tạo đáy.

Nói cách khác, khi tâm lý bi quan đã lan tỏa khắp thị trường, biểu hiện qua việc hầu hết cổ phiếu đều nằm dưới mức giá MA20 (hay MA50), cũng là lúc phù hợp để cho nhà đầu tư tham gia bắt đáy. Do đó, trường hợp kịch bản bán tháo xảy ra, nhóm phân tích cho rằng nhà đầu tư theo dõi hai chỉ báo này để giải ngân tỷ trọng nhỏ trong các phiên tâm lý cùng cực và thị trường giảm điểm.

Theo DSC, nhà đầu tư không nên giải ngân tỷ trọng lớn trong một phiên do thị trường có thể tiếp tục giảm sâu trước khi hồi phục, ví dụ như giai đoạn tháng 10 – tháng 11/2022.

Hiện tại chỉ báo động lượng của DSC đã ở mức thấp, nhà đầu tư có thể giải ngân tỷ trọng nhỏ ở các phiên thị trường giảm điểm. Nếu thị trường có phiên hồi phục với thanh khoản lớn so với ngưỡng trung bình 5 – 10 phiên trước đó, nhà đầu tư có thể tăng tỷ trọng giải ngân do đây thường là dấu hiệu tạo đáy của thị trường.

Còn đó những tia sáng hy vọng

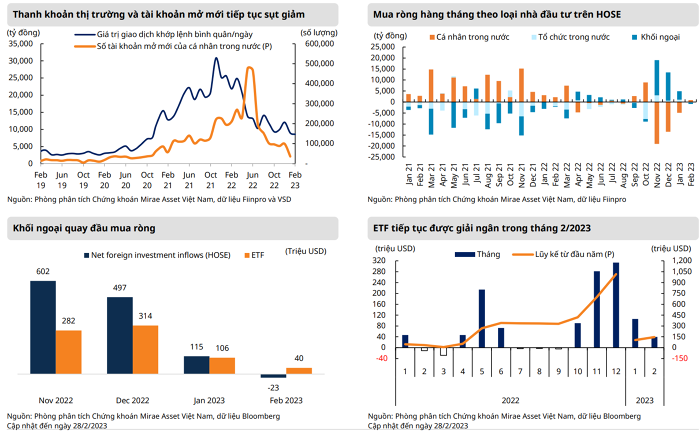

Còn theo báo cáo chiến lược thị trường tháng 3 của Chứng khoán Mirae Asset Việt Nam, việc công bố kết quả kinh doanh quý IV/2022 của các doanh nghiệp gây thất vọng dẫn đến thị trường điều chỉnh. VN-Index đóng cửa tháng 2 ở mức 1.024,68 điểm, giảm 7,78% so với tháng trước với thanh khoản thấp ở mức trung bình 8.585 tỷ đồng mỗi ngày.

Một trong những điểm cần chú ý trong tháng qua là nhà đầu tư nước ngoài đã ngưng chuỗi mua ròng kéo dài 3 tháng trước đó, trong khi các quỹ ETF tiếp tục được giải ngân trong tháng 2 với mức độ thấp hơn.

Thị trường chứng khoán đã đối mặt với áp lực đáng kể khi VN-Index tiếp cận ngưỡng kháng cự 1.130 điểm. Đà tăng mạnh trước đó cũng góp phần gây áp lực chốt lời lên thị trường, nhất là ở nhóm cổ phiếu vốn hóa lớn. Thêm vào đó, kết quả kinh doanh quý IV/2022 không khả quan cũng đẩy định giá thị trường lên đáng kể.

Tính đến ngày 1/3, chỉ số P/E của VN-Index vẫn ở mức trên 13,x (trong đó Bloomberg đã thay đổi cách tính P/E của các chỉ số trên toàn cầu).

Cổ phiếu ngành bất động sản và ngân hàng đã gây áp lực lớn lên thị trường trong tháng 2. Trong đó, nhóm cổ phiếu địa ốc có diễn biến đáng thất vọng do cuộc họp giữa chính phủ, các ngân hàng và các nhà phát triển lớn (về các biện pháp và chính sách hỗ trợ bổ sung) đã không đưa ra một lộ trình rõ ràng để các công ty bất động sản khơi thông dòng tiền kinh doanh và cũng như giúp ổn định tâm lý nhà đầu tư trên thị trường tài chính.

Thị trường chứng khoán Việt Nam bị ảnh hưởng bởi những lo ngại gia tăng về triển vọng kinh tế xấu đi, cũng như sự bất ổn trên thị trường bất động sản và tài chính trong tháng 2. Các nhà phân tích cũng nhận thấy rằng VN-Index hiện đang được dẫn dắt bởi các yếu tố nội tại của nền kinh tế hơn là các yếu tố bên ngoài; vì vậy, mức biến động giảm của VN-Index trong tháng 2 cũng lớn hơn so với các thị trường khác.

Nhìn chung, các thị trường chứng khoán toàn cầu đều ghi nhận sự điều chỉnh trong tháng 2, bị ảnh hưởng từ sự bi quan về rủi ro tăng lãi suất tiếp diễn, cũng như căng thẳng gia tăng trong cuộc xung đột Nga – Ukraine.

Trong bối cảnh thị trường chứng kiến nhiều sự biến động gần đây, nhóm phân tích của Mirae Asset Việt Nam vẫn nhận thấy một vài tia sáng hy vọng.

Một là, sau hơn một tháng điều chỉnh, mức chiết khấu của thị trường là đủ để có một nhịp phục hồi trong ngắn hạn, khi thị trường về lại mức hỗ trợ mạnh quanh 1.000 điểm (+/- 20 điểm)

Hai là, đợt điều chỉnh gần đây đã đẩy một số cổ phiếu có yếu tố cơ bản tốt xuống mức định giá thấp hơn so với quá khứ.

Ba là, động lực tăng trưởng đến từ đầu tư công, sự phục hồi của sản xuất trong nước, và theo quan điểm của Mirae Asset Việt Nam rủi ro liên quan tới vỡ nợ trái phiếu doanh nghiệp không quá cao.

Lựa chọn hàng đầu của các nhà phân tích bao gồm những cổ phiếu hưởng lợi từ đầu tư công, cũng như các cổ phiếu bất động sản lành mạnh và bị định giá thấp (so với RNAV – phương pháp giá trị tài sản ròng) do ảnh hưởng chung bởi thị trường.

Theo Nhật Hải/Kinh tế chứng khoán

Nguồn: https://kinhtechungkhoan.vn/dau-tu-the-nao-trong-boi-canh-vn-index-co-dau-hieu-phan-hoa-173155.html