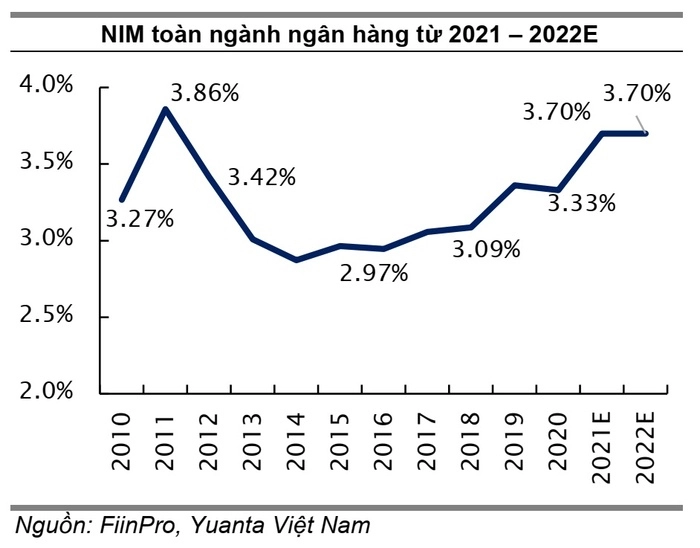

Yuanta cho rằng tỷ lệ NIM (phản ánh mức độ hưởng lợi từ chênh lệch lãi suất huy động và lãi suất tín dụng) của các ngân hàng sẽ đi ngang trong năm 2022.

Thống kê cho thấy lãi ròng quý III/2021 của 27 ngân hàng niêm yết đạt 31 nghìn tỷ đồng, tăng 19% so với cùng kỳ năm trước nhưng giảm 16% so với quý liền trước.

Theo nhận định của Công ty Chứng khoán Yuanta Việt Nam trong báo cáo ngành ngân hàng Việt Nam công bố mới đây, lợi nhuận tăng so với cùng kỳ năm trước chủ yếu do thu nhập lãi ròng tăng cao hơn; trong khi đó lợi nhuận giảm so với quý trước là do thu nhập lãi ròng, thu nhập phí và thu từ xử lý nợ xấu giảm.

Đi sâu hơn, thu nhập lãi ròng ghi nhận kết quả đan xen trong quý III/2021 (giảm 7% so với quý liền trước nhưng tăng 20% so với cùng kỳ năm trước), đạt 85 nghìn tỷ đồng. Thu nhập lãi ròng sụt giảm so với quý trước do tăng trưởng tín dụng bị chững lại và giảm lãi suất cho vay trong quý III/2021.

Tuy nhiên, Yuanta tin rằng thời kỳ khó khăn nhất do bị Covid-19 tác động đã diễn ra trong quý III. “Chúng tôi kỳ vọng sự phục hồi sẽ bắt đầu từ quý IV/2021. Chúng tôi tin rằng Ngân hàng Nhà nước (NHNN) sẽ mở rộng hạn mức tăng trưởng tín dụng cao hơn cho các ngân hàng trong quý IV/2021; và các ngân hàng có nguồn vốn dồi dào, có năng lực quản trị rủi ro vững chắc, tuân thủ đúng theo chính sách của NHNN (như tái cơ cấu dư nợ cho vay, hay giảm lãi suất để hỗ trợ cho khách hàng bị ảnh hưởng bởi Covid-19) có thể sẽ nhận được hạn mức tín dụng cao hơn. Những ngân hàng này có thể sẽ là Vietcombank, MB, Techcombank và MSB”, nhóm chuyên gia nêu quan điểm.

Công ty chứng khoán này cũng kỳ vọng thu nhập phí của các ngân hàng sẽ cải thiện trong quý IV/2021 do doanh thu từ mảng bancassurance phục hồi.

Mặc dù sẽ phục hồi nhưng theo Yuanta, để trở về thời kỳ trước Covid-19 có thể sẽ mất nhiều thời gian hơn. Dư nợ cho vay được phân loại vào nhóm nợ xấu đạt khoảng 1% tổng tài sản ngành ngân hàng; tuy nhiên, nguyên nhân chủ yếu là do chính sách hỗ trợ của NHNN yêu cầu các ngân hàng tạm hoãn việc phân loại các khoản cho vay bị ảnh hưởng bởi Covid-19 vào nhóm nợ xấu. Dư nợ đã được tái cơ cấu nhưng chưa được xếp vào nhóm nợ xấu chiếm khoảng 4% tổng tài sản ngân hàng. Vì vậy, nếu dư nợ tái cơ cấu được xếp vào nhóm nợ xấu thì tỷ lệ tổng nợ xấu/tổng tài sản sẽ đạt khoảng 5%, đây là một con số khá lớn, theo nhìn nhận của Yuanta.

Nếu bao gồm cả khoản dư nợ được miễn/giảm lãi suất và khoản dư nợ được hưởng lãi suất ưu đãi thì tổng dư nợ có vấn đề sẽ bằng khoảng 2/3 tổng tài sản ngành ngân hàng và gần bằng 9 lần vốn chủ sở hữu của các ngân hàng.

“Tất nhiên, chúng tôi không cho rằng toàn bộ khoản dư nợ chưa được phân loại đều trở thành nợ xấu và chúng tôi cũng không cho rằng sẽ xảy ra cuộc khủng hoảng ngành ngân hàng, nhưng quy mô tài sản bị ảnh hưởng bởi Covid-19 của các ngân hàng rõ ràng là rất lớn và con số này tăng rất mạnh trong thời kỳ giãn cách xã hội quý III/2021. Chúng tôi cho rằng NHNN sẽ tiếp tục duy trì chính sách tiền tệ nới lỏng ít nhất là đến năm 2022 để hỗ trợ việc xử lý khoản nợ xấu tiềm tàng và nền kinh tế”, Yuanta nhận định.

Tuy nhiên, nhóm chuyên gia không cho rằng NHNN sẽ giảm mạnh lãi suất như đã từng làm trong thời gian vừa qua, trong khi đó, lãi suất cho vay có thể sẽ duy trì ở mức tương tự như thời điểm hiện tại hoặc chỉ cao hơn nhẹ để hỗ trợ cho những người đi vay ít nhất là đến nửa đầu năm 2022, do đó, tỷ lệ NIM sẽ đi ngang trong tương lai. Nhiều ngân hàng đã và đang đầu tư vào công nghệ số hóa để thu hút thêm nhiều khoản tiền gửi không kỳ hạn (CASA) để bù đắp cho sự suy giảm của lãi suất cho vay; tuy nhiên, quá trình này, theo Yuanta, sẽ cần nhiều thời gian để hoàn thành.

Một điểm đáng chú ý khác được Yuanta chỉ ra là có sự khác biệt trong chính sách dự phòng quý III/2021.

“Hầu hết các ngân hàng đều đã củng cố chất lượng tài sản thông qua việc gia tăng chi phí trích lập dự phòng trong quý II/2021, điều mà chúng tôi kỳ vọng sẽ tiếp diễn trong quý III/2021. Tuy nhiên, thay vào đó, các ngân hàng đã giảm chi phí trích lập dự phòng, ít nhất là so với quý trước: tổng chi phí dự phòng đạt 31 nghìn tỷ đồng (giảm 9% so với quý trước và tăng 28% so với cùng kỳ năm trước) trong quý III/2021, chủ yếu là do các ngân hàng có tỷ lệ bao phủ nợ xấu (LLR) cao giảm khoản trích lập dự phòng (như Vietcombank, ACB, MB và Techcombank)”, nhóm chuyên gia cho hay.

Tất cả những ngân hàng trên đều là những ngân hàng có chất lượng tốt với tỷ lệ bao phủ nợ xấu cao, vì vậy việc họ giảm dự phòng trong quý này không phải là điều quá ngạc nhiên. Tuy nhiên, việc các ngân hàng có tỷ lệ LLR thấp giảm chi phí tín dụng không thực sự hợp lý. Đối với các ngân hàng có tỷ lệ LLR thấp đã tăng dự phòng trong quý III/2021, Yuanta cho rằng đây là một chiến lược thận trọng khi xem xét đến quy mô tài sản bị tác động bởi Covid-19 của các ngân hàng.

Mặc dù tin rằng thời kỳ khó khăn của nền kinh tế diễn ra trong quý III/2021 đã đi qua, nhưng công ty chứng khoán này vẫn cho rằng những hệ quả mà Covid-19 để lại vẫn sẽ tiếp tục tác động đến chất lượng tài sản cũng như lợi nhuận của các ngân hàng, có thể sẽ kéo dài đến năm sau.

Theo đánh giá của Yuanta, lợi nhuận ngành ngân hàng năm 2022 phần lớn sẽ phục thuộc vào khả năng thu hồi lại những khoản nợ vay tái cơ cấu. Nếu những khoản nợ này trở thành nợ xấu, các ngân hàng, đặc biệt là các ngân hàng có tỷ lệ LLR thấp, sẽ phải tăng thêm dự phòng, điều này sẽ làm giảm lợi nhuận của họ.

Theo Minh Tâm/Vietnam Finance

Nguồn: https://vietnamfinance.vn/yuanta-nim-ngan-hang-se-di-ngang-trong-nam-2022-20180504224261255.htm