Deutsche Bank tiến hành cải tổ quy mô lớn trên toàn cầu để “cứu vãn” hoạt động kinh doanh đang sa sút nghiêm trọng, cải thiện lợi nhuận và giảm thiểu chi phí bằng việc sử dụng “Bab Bank”- ngân hàng thu hồi nợ xấu.

Tập đoàn ngân hàng tư nhân hàng đầu nước Đức – Deutsche Bank thực hiện kế hoạch tái cấu trúc, mở đầu bằng việc tuyên bố rút lui khỏi mảng thị trường vốn toàn cầu và cắt giảm 18.000 nhân sự, đã gây “chấn động” cho thị trường tài chính – ngân hàng nói riêng và toàn thế giới nói chung.

Từng được coi là biểu tượng của nền tài chính Đức, sau 30 năm hoạt động và vươn cánh tay ra khắp thế giới, đến nay Deutsche Bank buộc phải thực hiện kế hoạch tái cấu trúc trên quy mô toàn cầu. Theo thông tin công bố, Deutsche Bank bắt đầu sa thải hàng chục nghìn nhân viên từ quản lý cấp cao tới nhân viên trên toàn hệ thống theo lộ trình cắt giảm từ nay đến năm 2022. Điều này sẽ giúp ngân hàng ngay lập tức cải thiện các chỉ tiêu về chi phí và lợi nhuận tốt hơn. Với mục tiêu giảm thiểu chi phí, Deutsche Bank sẽ phải sử dụng kế hoạch “Bad Bank” – ngân hàng thu nợ xấu trong bối cảnh các mảng kinh doanh sa sút, trì trệ, các tài sản thuộc sở hữu của ngân hàng trở nên kém thanh khoản hoặc có các khoản vay quá hạn.

Để hiểu rõ hơn về nguyên nhân Deutsche Bank sử dụng kế hoạch “Bad Bank” để tái cấu trúc, có thể xem xét các bản báo cáo tài chính trong 5 năm gần đây của tập đoàn ngân hàng tư nhân hàng đầu thế giới này.

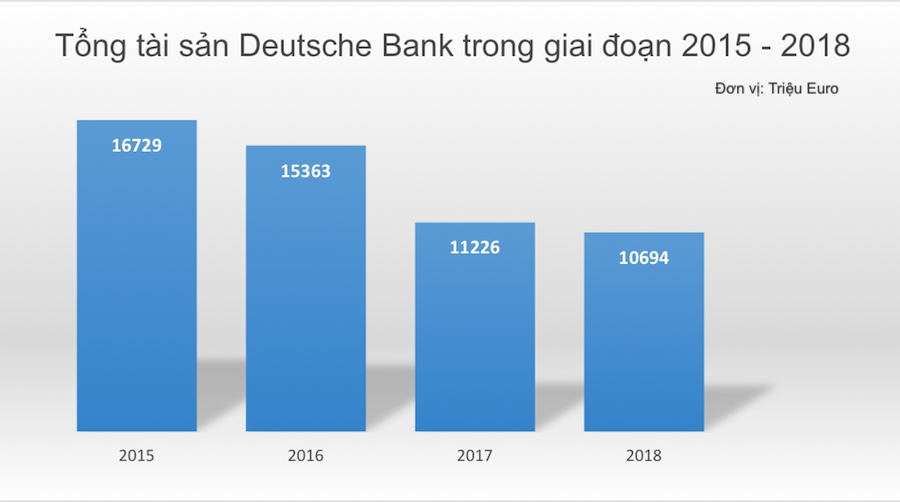

Theo các báo cáo tài chính từ năm 2015 – 2018, tổng tài sản của Deutsche Bank có sự sụt giảm rất mạnh, từ mức 16.729 triệu Euro vào cuối năm 2015 đã giảm xuống chỉ còn 10.694 triệu Euro, tức giảm tới 36% chỉ trong vòng 4 năm qua. Như vậy, hơn 6.035 triệu Euro đã “bốc hơi” khỏi danh mục tổng tài sản của ngân hàng này cho thấy mức độ khó khăn hơn về dòng vốn kinh doanh và đầu tư trong 4 năm qua của Deutsche Bank.

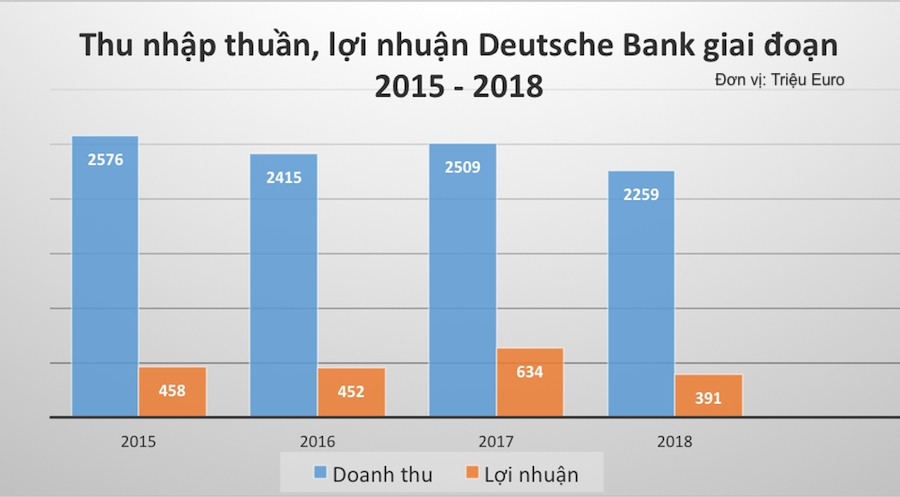

Đáng chú ý, thu nhập thuần từ hoạt động kinh doanh của Deutsche Bank vẫn duy trì ổn định trong 4 năm gần đây nhưng ở mức thấp hơn kỳ vọng. Nếu như năm 2015, thu nhập đạt hơn 2.576 triệu Euro và giảm xuống còn 2.509 triệu Euro vào cuối năm 2017.

Nhưng sang năm 2018, tổng thu nhập thuần bất ngờ giảm gần 10% chỉ đạt 2.259 triệu Euro. Trong đó, thu nhập từ phí và hoa hồng của hoạt động quản lý tài sản là 2.180 triệu Euro, giảm 9% so với năm 2017. Thu nhập lãi thuần đạt hơn 4 triệu Euro, giảm 88% so với năm 2017.

Trong khi đó, tổng chi phí của Deutsche Bank năm 2018 ở mức 1.676 triệu Euro, giảm 3% so với năm trước và chiếm tới 74,2% tổng thu nhập, cho thấy gánh nặng chi phí vận hành bộ máy khổng lồ.

Lợi nhuận trước thuế cả năm 2018 đạt 583 triệu Euro, lợi nhuận sau thuế là 391 triệu Euro và giảm tới 38% so với năm 2017. Đây là năm đầu tiên lợi nhuận giảm mạnh sau quá trình tăng trưởng thu nhập và lợi nhuận nhanh chóng.

Trong 4 năm gần đây (2015 – 2018), lợi nhuận cũng cho thấy xu hướng không mấy khả quan khi năm 2015 ngân hàng báo lãi sau thuế 458 triệu Euro và có sự tăng trưởng đầy ngoạn mục 38,4% vào năm 2017. Nhưng chỉ 1 năm sau, lợi nhuận đã rơi mạnh về lại mốc 391 triệu Euro, thấp hơn kết quả của 4 năm trước.

Báo cáo của Deutsche Bank cũng giải thích nguyên nhân của kết quả kinh doanh đi xuống trong năm 2018 do nhiều yếu tố, như: điều kiện thị trường không thuận lợi, căng thẳng địa chính trị gia tăng và tâm lý tiêu cực của các nhà đầu tư, đặc biệt là ở thị trường bán lẻ Châu Âu.

Cụ thể, trong năm 2018, lợi nhuận sau thuế bị ảnh hưởng tiêu cực bởi dòng chảy vốn ròng không thuận lợi và thu nhập kém hơn. Nguyên nhân là do tập đoàn không chuẩn bị một khoản phí cho một quỹ dự phòng và phải bù đắp lại bằng cách cắt giảm chi phí cơ sở.

Tổng thu nhập thuần năm qua chỉ đạt 2.259 triệu Euro, giảm 250 triệu Euro (giảm 10%), trong đó phí quản lý bị giảm 104 triệu Euro (giảm 5%), còn giảm mạnh nhất là 55% và 34% lần lượt từ thu nhập phí hoạt động dịch vụ và các thu nhập khác… Nhất là thu nhập khác bị ảnh hưởng do hoạt động đầu tư từ một quỹ bất động sản của ngân hàng này kém hiệu quả.

Về các chỉ số tài chính gồm lợi nhuận sau thuế/tổng tài sản (ROA) của Deutsche Bank trong 3 năm qua dao động trong khoảng 3-5% (cụ thể năm 2016 là 2,9%, năm 2017 là 5,6% và năm 2018 là 3,6%), chưa đạt ngưỡng tiêu chuẩn chung của quốc tế về năng lực tài chính ở mức 7,5%. ROA cho thấy hiệu quả sử dụng tài sản của Deutsche Bank ở mức thấp, trừ năm 2017 có sự cải thiện tích cực hơn.

Ngoài ra, hiệu quả sử dụng vốn của Deutsche Bank cũng chưa đạt ngưỡng tối thiểu theo tiêu chuẩn quốc tế (tiêu chuẩn CANSLIM của Wiliam O’Neil) là 15%. Cụ thể năm 2016, ROE chỉ đạt 6,9%, năm 2017 là 9,9% và năm 2018 chỉ ở mức 5,9%.

Có thể thấy, các hệ số ROA và ROE của Deutsche Bank trong 4 năm gần đây không có tính ổn định qua các năm và duy trì ở mức thấp, dưới chuẩn quy định quốc tế.

“Sức khoẻ” tài chính của Deutsche Bank đang đặt ra dấu hỏi lớn về khả năng của kế hoạch tái cấu trúc tổng thể có “xoay chuyển” được tình thế trong bối cảnh nhiều yếu tố thị trường diễn biến không thuận lợi. Và lựa chọn giải pháp của Deutsche Bank cho kế hoạch tái cấu trúc là cắt giảm nhân sự và rút vốn đầu tư, sử dụng kế hoạch “Bab Bank” tốn kém chi phí, thay vì lựa chọn phát hành cổ phiếu, cũng phần nào cho thấy quyết định tái cấu trúc không hề là dễ dàng.

Theo Anh Thư/Kinh tế môi trường